Elektrikli araçların satışları, destekleyici politika, teknolojik gelişmeler, kentsel hava kalitesi endişeleri ve artan tüketici bilinciyle hızla artıyor. 2020’de 2019’a göre %47 artışla 3 milyonun üzerinde elektrikli binek araç satıldı ve pazar 2021’de yeniden hızlı bir şekilde büyümeye hazırlanıyor. Kovid pandemisi nedeniyle 2020’de toplam binek araç satışları %16 düştü fakat politika desteği ve piyasaya çıkan çok çeşitli yeni modeller nedeniyle EV’ler bu durumdan çok etkilenmedi.

Elektrikli araçların satışları, destekleyici politika, teknolojik gelişmeler, kentsel hava kalitesi endişeleri ve artan tüketici bilinciyle hızla artıyor. 2020’de 2019’a göre %47 artışla 3 milyonun üzerinde elektrikli binek araç satıldı ve pazar 2021’de yeniden hızlı bir şekilde büyümeye hazırlanıyor. Kovid pandemisi nedeniyle 2020’de toplam binek araç satışları %16 düştü fakat politika desteği ve piyasaya çıkan çok çeşitli yeni modeller nedeniyle EV’ler bu durumdan çok etkilenmedi.

Çin, 2017’den 2019’a kadar küresel EV satışlarının %50’sinden fazlasına sahipti ancak bu dinamik 2020’de Avrupa’daki elektrikli araç satışlarının iki katından fazla artmasıyla değişti. Kuzey Amerika’da elektrikli araç satışları daha yavaş, ancak Biden Yönetimi, elektrikli araç pazarını ileriye taşımak için 174 milyar dolarlık yatırım açıkladı ve bu, yeni yakıt ekonomisi hedefleriyle birleştiğinde, Çin ve Avrupa ile aradaki boşluğu kapatmaya yardımcı olabilir. Tamamen elektrikli araçlar (bataryalı elektrikli araç, BEV), dünya çapında satılan elektrikli araçların çoğunu oluştursa da Avrupa’da plug-in hibrit (PHEV) satışları da hızla artıyor.

Küresel olarak yollardaki toplam hafif hizmet elektrikli araç sayısı, 2017’de sadece 3 milyon iken 2020’nin sonunda 10 milyona ulaştı. Elektrifikasyon, karayolu taşımacılığının diğer bölümlerine de yayılıyor ve şu anda kullanımda olan 500.000’den fazla elektrikli otobüs var. Ticari EV kamyon satışları hala çok düşük ancak çoğunlukla Çin ve Avrupa’da olmak üzere yaklaşık 350.000 adet var. Bunların çoğu hafif ticari segmentte olmakla birlikte, daha büyük araçların elektrikli hale getirilmesi konusunda ilerleme kaydedilmiştir. 2020’nin sonunda, elektrikli motosikletler, mopedler ve scooterlar da dahil olmak üzere dünya çapında yaklaşık 190 milyon elektrikli iki tekerlekli araç vardı.

Lityum iyon bataryaların düşen fiyatları, elektrikli araç satışlarındaki hızlı artışı destekleyen en büyük teknoloji faktörüdür. Ortalama lityum iyon batarya paketi fiyatları 2020’de %13 düştü ve şu anda 2010’a göre %89 daha düşüktür. Uygulamalar arasında önemli farklılıklar olsa da ortalama lityum iyon batarya paketi şimdi 137 $ / kWh’ye mal oluyor ve hücreler zaten 100 $ / kWh’nin biraz üzerinde bir rakama kadar geriledi. Elektrikli araçlardaki ortalama lityum iyon batarya paketi enerji yoğunluğu da son 10 yılda %7 arttı.

Plug-in hibrit batarya paketleri ortalama olarak daha pahalıdır ve fiyatları yaklaşık 359 $ / kWh 2020’dir. PHEV’lerde, hücrelerin güç ve enerji arasında dengelenmesi gerekir. Bunun nedeni, paketlerin bir aracı tek başına batarya gücüyle makul bir mesafeye taşıyabilmesinin yanı sıra BEV ile aynı en yüksek güç çıkışını sağlaması ve yüksek güç altında enerjiyi geri kazanması gerekmesidir.

2021’in ilk çeyreğinde lityum karbonat, lityum hidroksit ve kobalt fiyatlarının sırasıyla %72, %47 ve %58 artması dolayısıyla batarya malzeme maliyetleri de artıyor. Buna rağmen BloombergNEF, küresel hacimde ağırlıklı ortalama batarya (pil) paketi fiyatlarının 2024 yılına kadar 100 $ / kWh civarında olacağını tahmin ediyor.

Uygulanan diğer EV teknolojisi iyileştirmeleri arasında bataryaların aracın yapısal bir unsuru olarak kullanılması (bazen “hücreden şasiye” olarak adlandırılır), daha yüksek verimli elektrik motorları ve EV bileşenleri arasında daha iyi entegrasyon yer alıyor.

Şekil 1- Bloombergnef Lityum İyon Batarya Fiyat Araştırma Sonuçları

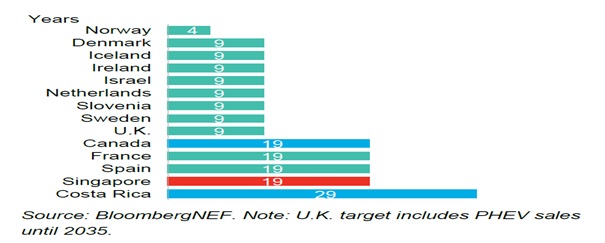

On dört ülke, ICE (İçten Yanmalı Motor) araçlarının satışının aşamalı olarak kaldırılmasına yönelik uzun vadeli politika hedeflerini açıkladı.

Şekil 2- ICE Satışlarının Aşamalı Olarak Kaldırılması Hedefi Olan Ülkeler ve Hedef Tarihine Kalan Süreler (Yıl)

Kısa vadeli tahmin 2021-2025

Avrupa EV satışları hızlı bir şekilde büyümeye devam ediyor. Birkaç Avrupa ülkesi, pazarın erken benimseme aşamasını çoktan geçti. Norveç 2020’yi satışların %76’sında BEV’ler ve PHEV’lerle, İzlanda %49, İsveç %32 ve Hollanda %25’le tamamladı. Bunlar küçük otomobil pazarlarıdır, ancak işlerin ne kadar hızlı değiştiğini göstermesi açısından önemlidir. Geçen yıl, 2020, Avrupa’daki bazı büyük pazarlarda da elektrikli araç satışları için bir dönüm noktasıydı ve bunlar da şimdi hızla trendi yakalıyorlar.

Avrupa’da elektrikli araç satışlarının 2021’de 1,9 milyon adede kadar artmaya devam etmesi bekleniyor. Bu, bir önceki yıla göre %43 artış demek. Satışlardaki büyüme, esas olarak CO2 yönetmeliklerinden kaynaklanmaya devam edecek. Daha da önemlisi, 2021’den itibaren bir üreticinin tüm yeni kayıtlı otomobillerinin ortalama emisyonlarının hedefin altında olması gerekecek. Bu, Daimler veya Audi dahil olmak üzere, SUV satışlarına güvenen Avrupa’da daha popüler otomobil üreticilerinin bazılarının EV satışlarını ikiye katlaması gerektiği anlamına geliyor. Volkswagen 2021’de elektrikli otomobil satışlarını ikiye katlamayı hedeflerken, BMW EV satışlarını yarıdan fazla artırmayı ve aynı zamanda elektrikli araç satışlarını ikiye katlamayı planlıyor.

Kısa vadeli elektrikli araç satış tahminine göre, Avrupa’daki elektrikli araç satışları 2025 yılına kadar 4,3 milyon adede yakın bir değere başka bir ifadeyle bölgedeki tüm binek araç satışlarının yaklaşık %28’ine ulaşacak. Tamamen elektrikli araçlar (BEV), bölgede beklenen elektrikli araç satışlarının yarısından fazlasına katkıda bulunmaya devam edecek.

Uzun vadeli tahmin 2026-2035

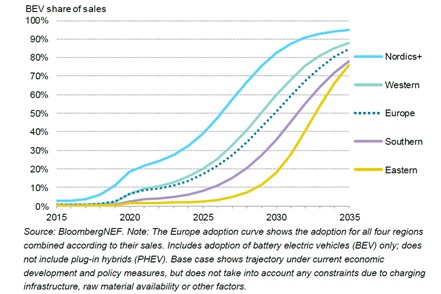

Avrupa BEV satışları, mevcut temel durum yörüngesi altında 2035’e kadar toplamın %85’ine ulaşacak ve 2030’a kadar %50’yi geçecek. BEV satış büyümesi, 2020’de 95 g CO2 hedefini karşılamak için yapılan sıçrama nedeniyle, satışlar istikrarlı bir şekilde artmaya devam etse de 2020 ile 2025 arasında biraz yavaşlayacak. Farklı segmentler hızla art arda fiyat paritesine ulaştıkça ve daha fazla EV modeli piyasaya sürüldüğünden, benimseme 2025’ten itibaren yüksek ivmeyle hızlanmaya başlayacak.

Şekil 3- Avrupa’da Bölgelere Göre Toplam Yıllık Binek Araç Satışları İçinde Tamamen Elektrikli Araçların (BEV) Payı: Temel (Baz) Durum Senaryosu

Temel durumda BEV’nin benimsenmesi, bazı segmentler doygun hale geldikçe 2030’ların başında biraz yavaşlayacak. Daha küçük araç segmentlerinde, düşük performanslı, düşük maliyetli içten yanmalı araçların, özellikle bu analizde kullanılan varsayılan BEV aralıkları göz önüne alındığında, belli bir süre ICE fiyatıyla baş etmek zor olacaktır. Bu, bir araç segmentindeki ortalama fiyatlara ilişkin fiyat paritesi ile o segmentteki tüm araçlarla fiyat paritesi arasında önemli bir farkı vurgulamaktadır.

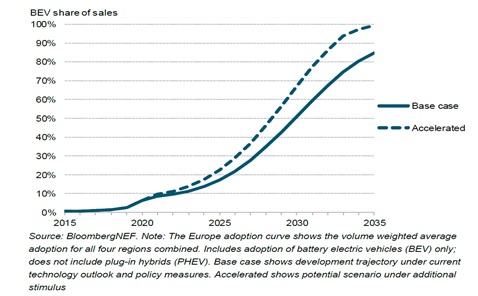

Şekil 4- Avrupa’da Satışlardaki Bataryalı Elektrikli Araçların Oranı Baz Durum (Base Case) ve Hızlandırılmış (Accelerated) Durum Senaryolarına Göre

Genel olarak, Avrupa’da BEV’nin benimsenmesi, pazarın çoğunu temsil eden Batı Avrupa eğrisine benzer bir yörünge izlemektedir. Benimseme, hızlandırılmış durumda sırasıyla 2025, 2030 ve 2035 itibariyle toplam satışların %22, %67 ve %100’üne ulaşır.

Hızlandırılmış senaryoyu(durum) desteklemek için düşünülebilecek ek politika seçenekleri

Hızlandırılmış senaryoya ulaşmak için politika araçlarının tam bir değerlendirmesi, bu analizin kapsamı dışındadır. Burada, bunu desteklemek için kullanılabilecek birkaç yaklaşım aşağıdaki gibidir:

- Mevcut kurallardan daha katı ve zaman açısından daha uzun olan egzoz CO2 emisyon hedefleri.

- Uzak veya yetersiz hizmet alan konumlara altyapı genişletme şarj etme desteği.

- Tüm alıcılara erişmeye ve ikinci el elektrikli araçların satın alınmasına yardımcı olmak için düşük fiyatlı EV’leri hedefleyen tüketici sübvansiyonları.

- Mobilite hizmeti sağlayıcıları gibi hükümetlerin ve ulaşım operatörlerinin filoları dahil olmak üzere filoların elektrifikasyonu için yetki alanları.

- Kentsel alanlara giren araçlar için daha sıkı belediye düzenlemeleri.

Şarj altyapısı

Elektrikli araç şarj altyapısı kısıtlamaları BEV senaryolarında özellikle ele alınmamaktadır, ancak piyasanın mevcut durumunu ve bunun gelecekte BEV’nin benimsenmesini nasıl etkileyebileceğini anlamaya değer.

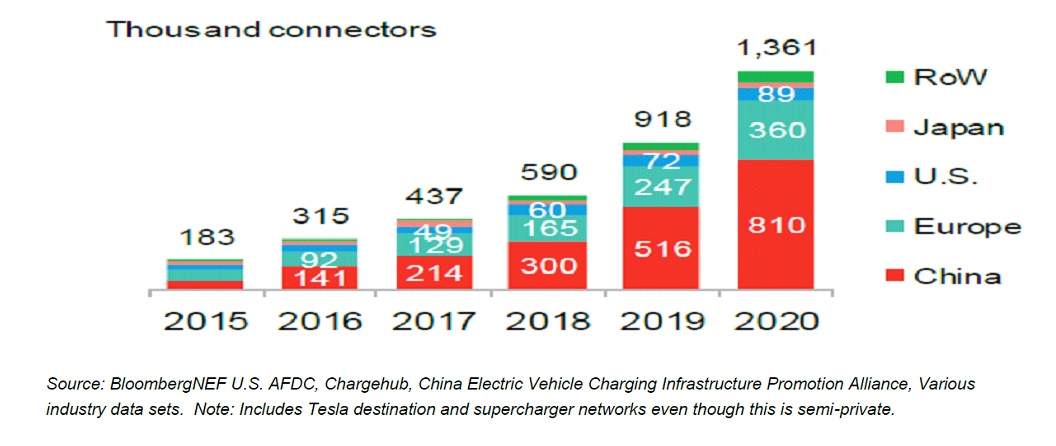

Küresel genel şarj ağı 2020’de bir önceki yıla göre %48 büyüyerek 1,36 milyon konektöre ulaştı. 2020’nin sonunda Çin’de 810.000, Avrupa’da 360.000 ve ABD’de 89.000 konektör vardı. Politika desteği ve ticari ilginin bir kombinasyonu pazara yeni bir ivme kazandırdığından, salgına rağmen Çin, Avrupa ve ABD’de yıllık yeni kurulumlar arttı. Avrupa 2020’de 112.800 konektör kurdu. Bu, ABD’de kurulu 17.400 konektörün beş katından fazla, ancak Çin’deki yeni kurulumların yalnızca üçte biridir.

Şekil 5- Kümülatif Küresel Kurulu Genel Şarj Konektörleri (bin adet)

Küresel olarak, halka açık konektör başına EV sayısı, bağlantı başına 7,4 EV olarak 2019 ve 2020 arasında sabit kaldı ve bu, elektrikli araç satışlarındaki büyümenin kamusal şarj altyapısındaki büyümeyle eşleştiğini gösteriyor. Bununla birlikte, oran ülkeler arasında ve Avrupa’da da değişiklik göstermektedir. Norveç’te, konektör başına EV’lerin oranı 25 EV ile küresel ortalamadan çok daha yüksektir. Bunun aksine, Hollanda’da konektör başına 3 EV vardır. Ülkeler arasındaki farklılıklar, aşağıdakiler de dahil olmak üzere bir dizi faktörden kaynaklanmaktadır:

- Bina stoğu: Daha yüksek daire payına sahip ülkeler, daha düşük bir evde şarj yaygınlığına sahip olacak ve bu nedenle, kamusal ücretlendirmeye daha bağımlı olacaktır.

- Şarj donanımı gücü: Halka açık daha hızlı şarj altyapısına sahip olan ülkeler, aynı sayıda aracı şarj etmek için daha az konektöre ihtiyaç duyacaktır.

- Elektrikli araç stoğu: Çok sayıda plug-in hibrit satışa sahip pazarlar, farklı bir kamusal şarj altyapısı karışımı gerektirecektir.

Daha fazla analiz, önde gelen elektrikli araç pazarları arasındaki oranın son dört yılda tutarlı kaldığını gösteriyor. Bu da artan elektrikli araç satışlarının bir şarj altyapısı yatırım sinyali olarak işlev gördüğünü gösteriyor.

Kaynak: “Electric Vehicle Price Parity and Phasing Out Combustion Vehicle Sales in Europe”, BloombergNEF

İndirmek için tıklayın